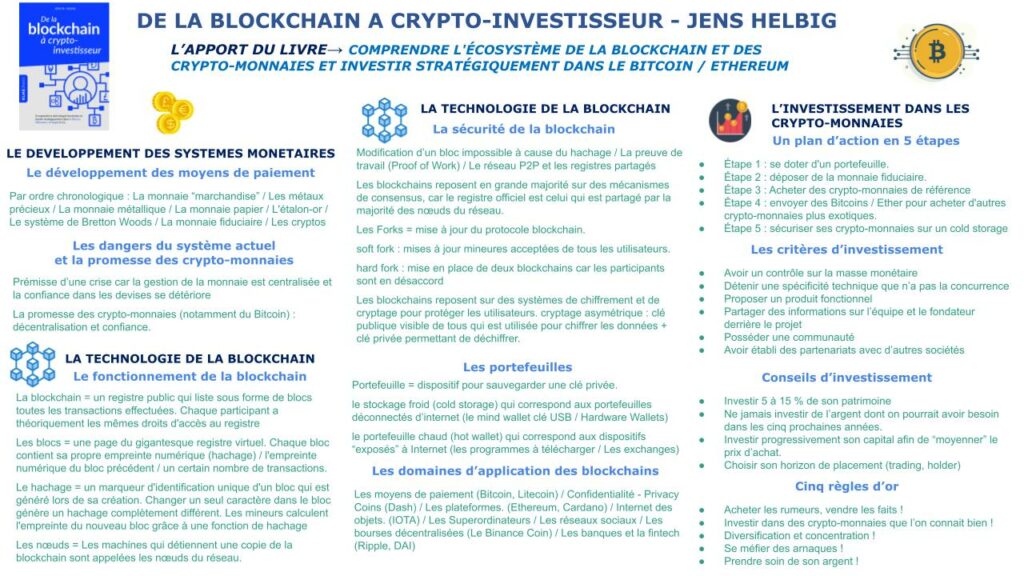

Durant la dernière décennie, la technologie blockchain et les crypto-monnaies se sont considérablement démocratisées. A travers son livre, Jens Helbig nous aide à comprendre cet écosystème et à investir stratégiquement dans le Bitcoin, l’Ethereum, et les diverses cryptomonnaies.

Durant la dernière décennie, la technologie blockchain et les crypto-monnaies se sont considérablement démocratisées. A travers son livre, Jens Helbig nous aide à comprendre cet écosystème et à investir stratégiquement dans le Bitcoin, l’Ethereum, et les diverses cryptomonnaies.

Ce résumé reprend les enseignements des trois chapitres portant respectivement sur :

- le développement des systèmes monétaires

- la technologie de la blockchain (ses avantages, ses domaines d’application…)

- l’investissement dans les crypto-monnaies (en pratique)

C’est parti pour la synthèse !

Vidéo

Fiche de lecture

Résumé

1/ Le développement des systèmes monétaires

Pour comprendre l’intérêt du Bitcoin, il convient de s’intéresser à l’évolution des moyens de paiement et au système monétaire actuel.

Le développement des moyens de paiement

Jens Helbig revient ainsi sur la chronologie des différents moyens utilisés par l’Homme pour échanger des biens et des services :

- La monnaie “marchandise”. Les Hommes utilisaient des coquillages, des pierres, du sel, des plumes, des peaux.

- Les métaux précieux se sont ensuite imposés car ils étaient un meilleur moyen de sauvegarder la valeur.

- La monnaie métallique et les pièces ont fait leur apparition du fait qu’elles étaient beaucoup plus simples à transporter. On peut noter que la création monétaire était à l’origine décentralisée. Les orfèvres et les souverains se sont ensuite attribués la création de la monnaie.

- La monnaie papier a été inventée. Elle permettait aux propriétaires de certifier la quantité de métaux précieux ou de pièces de monnaie qu’ils détenaient dans leur coffre-fort.

- L’étalon-or. L’importance de la masse monétaire était basée sur la quantité d’or que chaque État avait dans ses coffres. Cela permettait de garantir la corrélation entre la quantité de billets en circulation et la quantité de richesses réelles.

- Le système de Bretton Woods a ensuite instauré une concordance entre le dollar américain et l’or. Chaque dollar pouvait alors être échangé à tout moment contre son équivalent en l’or.

- La monnaie fiduciaire. Le dollar fut décorrélé de l’or. Depuis, la valeur intrinsèque des devises reposent sur la confiance que ses utilisateurs leur accordent, car la quantité de monnaie n’est plus corrélée à la richesse tangible.

- Les crypto-monnaies. Les Bitcoins et les crypto-monnaies sont actuellement une des dernières évolutions de la monnaie. Elles combinent de nombreuses propriétés utiles que nous développerons.

Les dangers du système actuel et la promesse des crypto-monnaies

Actuellement, notre système monétaire repose principalement sur la monnaie fiduciaire et donc la confiance qu’accordent les gens dans les différentes devises. Beaucoup s’accordent à dire que ce système commence à montrer ses limites et que nous sommes aux prémices d’une crise. D’une part, la gestion de la monnaie est complètement centralisée car elle est contrôlée par un petit groupe de banquiers centraux. D’autre part, la confiance dans les devises se détériore du fait l’argent en circulation est décorrélé des richesses tangibles. De plus, nous imprimons énormément d’argent ce qui a pour conséquence la perte de valeur de la monnaie, notamment avec l’inflation.

La promesse des crypto-monnaies en particulier du Bitcoin repose sur deux éléments déterminants : décentralisation et confiance.

2/ La technologie de la blockchain

Jens Helbig s’applique d’abord à définir et expliquer les termes et spécificités des crypto-monnaies.

Le fonctionnement de la blockchain

La blockchain

La blockchain est un registre public qui liste sous forme de blocs toutes les transactions effectuées. Chaque transaction peut ainsi être visualisée par tout le monde à tout moment. De plus, chaque participant de la chaîne de blocs a théoriquement les mêmes droits d’accès au registre et peut enregistrer des transactions.

Les blocs

Un bloc peut être assimilé à une page du gigantesque registre virtuel.

Chaque bloc contient

- sa propre empreinte numérique (hachage)

- l’empreinte numérique du bloc précédent

- un certain nombre de transactions.

On parle de blockchain car l’ensemble des transactions effectuées sont listées dans des blocs qui sont liés les uns aux autres.

Les membres du réseau qui assurent la validation des blocs sont appelés les mineurs. Leur rôle est d’écrire les blocs suivants en calculant leur hachage.

Le hachage

Comme une empreinte digitale, un hachage est un marqueur d’identification unique d’un bloc qui est généré lors de sa création. Changer un seul caractère dans le bloc génère un hachage complètement différent. Cette solution est un moyen ingénieux de détecter immédiatement les manipulations sur un bloc.

Pour valider les blocs, les mineurs calculent l’empreinte du nouveau bloc grâce à une fonction de hachage et s’assurent qu’il est cohérent avec l’ensemble de la chaîne. A titre d’exemple, Bitcoin s’appuie sur la fonction de hachage SHA-256.

Utilisateur, nœuds et mineurs

Lorsqu’ils examinent et vérifient les transactions entrantes, les mineurs créent un consensus initial. Une fois le bloc et les transactions confirmés, ils sont partagés et vérifiés par tous les utilisateurs du réseau. Les machines qui détiennent une copie de la blockchain sont appelées les nœuds du réseau.

La sécurité de la blockchain

Une fois qu’un bloc est validé, il ne peut pratiquement plus être modifié rétroactivement en raison de trois outils de sécurité :

- le hachage. l’empreinte digitale des blocs contiennent l’empreinte digitale des blocs précédents. Donc en modifiant une seule transaction, le hachage des blocs serait différent et l’incohérence serait détectée.

- La preuve de travail (Proof of Work). Autrement dit, le fait que les mineurs du réseau créent et assurent la validité des nouveaux blocs par des calculs. Dans le cas du Bitcoin, la preuve de travail prend environ 10 minutes pour attacher un nouveau bloc à la blockchain.

- Le réseau P2P et les registres partagés. Au lieu de conserver le registre dans un seul et même endroit, tous les participants au réseau détiennent une copie.

Les systèmes de consensus.

Finalement, les blockchains reposent en grande majorité sur des mécanismes de consensus, car le registre officiel est celui qui est partagé par la majorité des nœuds du réseau.

On peut noter qu’il existe plusieurs mécanismes pour créer et certifier les nouveaux blocs. Les deux principaux sont :

- La preuve de travail. Les mineurs du réseau créent et assurent la validité des nouveaux blocs par l’intermédiaire de calculs. Un des inconvénients est que les activités de minage requièrent une grande puissance de calcul et donc une grande quantité d’énergie. Toutefois, il existe des alternatives pour trouver des solutions aux problèmes énergétiques comme le Lightning Network.

- La preuve de participation (Proof-of-stake). La validation des blocs se fait aléatoirement en sélectionnant un nœud qui est autorité à valider le bloc suivant s’il parvient à prouver la possession d’une certaine quantité de crypto-monnaies. Pour participer, un montant crypté doit être consigné sous forme de participation (stake). En éliminant la nécessité d’acheter du matériel informatique minier coûteux, la preuve de participation incite davantage de personnes à devenir des nœuds du réseau.

Il existe aussi plusieurs autres alternative aux mécanismes de consensus comme

- la preuve de participation déléguée

- Preuve de brûlure

- Preuve de capacité

- Preuve d’autorité

- Preuve du temps écoulé

- Preuve d’importance

Les Forks

Lorsque les protocoles blockchains sont mis à jour, on parle de fork. Les soft fork sont des mises à jour mineures acceptées de tous les utilisateurs. En revanche, dans le cas d’un hard fork, les participants sont en désaccord avec le nouveau protocole. Dans ce cas, les deux protocoles sont mis en place et deux blockchains coexistent en parallèle. C’est par exemple le cas avec Bitcoin et Bitcoin Cash.

Le chiffrement et le cryptage

Les blockchains reposent sur des systèmes de chiffrement et de cryptage pour protéger les utilisateurs. Afin de sécuriser chaque compte, on met en place un système de clés afin que seuls les détenteurs de ces clés aient accès au contenu et aux transactions qui arrivent sur le compte.

Lorsqu’on utilise une seule clé, on parle de chiffrage symétrique. L’accès est conditionné par la détention de la clé. Le problème est que si l’expéditeur doit détenir la clé pour effectuer une transaction, il peut certes envoyer de l’argent de manière sécurisée mais aussi dérober ce qui se trouve dans le coffre puisqu’il y a accès.

Pour éviter cela, il existe le cryptage asymétrique qui met en œuvre un chiffrage à deux clés :

- Une clé publique que tout le monde peut voir et lire

- Une clé privée que seul le détenteur possède et qui donne l’accès à tout.

L’exemple le plus parlant pour illustrer est celui de la boîte aux lettres. Tout le monde a l’adresse et peut y déposer du courrier. Mais seul le détenteur de la clé privée a accès au contenu.

En fin de compte, le cryptage asymétrique fait intervenir une clé publique visible de tous qui est utilisée pour chiffrer les données et une clé privée permettant de déchiffrer le contenu.

Les portefeuilles

Afin d’utiliser les blockchains, les utilisateurs doivent posséder un portefeuille. Il s’agit simplement d’un dispositif pour sauvegarder leur clé privée. Il en existe deux types :

- le stockage froid (cold storage) qui correspondent aux portefeuilles déconnectés d’internet :

-

- le mind wallet : apprendre par coeur sa clé privée

- le paper wallet : écrire sa clé sur un bout de papier

- les clé USB

- les Hardware Wallets qui permettent aussi d’envoyer et recevoir directement des cryptos.

- le portefeuille chaud (hot wallet) qui correspondent aux dispositifs “exposés” à Internet.

- les programmes à télécharger pour avoir son portefeuille directement accessible depuis un PC ou smartphone

- Les exchanges : les bourses pour échanger les crypto-monnaies qui proposent des portefeuilles en ligne (ex : kraken, Coinbase…)

Les “graines” et les portefeuilles déterministes

On peut noter qu’afin d’éviter la gestion d’une multiplicité de clés privées, il existe les « Mnemonic Seeds » ou graine. Ces systèmes permettent de générer plusieurs clés privées et de les garder en sécurité. On parle alors de portefeuilles déterministes.

Les domaines d’application des blockchains

Concernant les applications pour les technologies blockchain et les crypto-monnaies , il en existe une multitude. En voici une liste non-exhaustives :

- Les moyens de paiement afin d’acheter des biens et des services ou simplement faire un virement à une autre personne. Ex : le Bitcoin (BTC), le Litecoin (LTC)

- Confidentialité (Privacy Coins) permettant aux utilisateurs de rester anonymes. Ex : le Dash (DASH)

- Les plateformes. L’objectif est de mettre à disposition une infrastructure blockchain afin que les entreprises puissent les utiliser sans avoir à se soucier elles-mêmes de la validation des blocs. Ex : c’est par exemple le cas d’Ethereum qui met à disposition des contrats intelligents (smart contracts) ou Le Cardano (ADA)

- Internet des objets. Ex : le IOTA

- Les Superordinateur. Le but est de mettre à disposition de l’ensemble du réseau les capacités informatiques des machines qui le composent (processeurs, mémoire vive…).

- Les réseaux sociaux : envoyer rapidement et facilement une petite somme aux créateurs de contenu de qualité.

- Les jeux et divertissements : permettre aux joueurs d’acheter ou vendre des objets ou même des blocs de paysage entiers.

- Les bourses décentralisées et les jetons d’échanges. Ex : Le Binance Coin (BNB)

- Les banques et la fintech pour améliorer le système bancaire actuel grâce à la blockchain ou de prendre en charge certains services financiers. Ex : Le Ripple (XRM), le DAI (DAI)

3/ L’investissement dans les crypto-monnaies (en pratique)

La règle d’or de l’investissement est : n’invertir que l’argent dont on est prêt à perdre.

Un plan d’action en 5 étapes pour investir

L’auteur propose un plan en cinq étapes pour passer à l’action :

- Étape 1 : se doter d’un portefeuille. Le mieux est de s’inscrire directement chez deux ou trois fournisseurs comme Coinbase ou Binance.

- Étape 2 : déposer de la monnaie fiduciaire. Le but est de transférer de l’argent de son compte bancaire vers son portefeuille crypto

- Étape 3 : Acheter des crypto-monnaies de référence comme des bitcoins ou des ethers.

- Étape 4 : envoyer des Bitcoins / Ether pour éventuellement acheter d’autres crypto-monnaies plus exotiques.

- Étape 5 : sécuriser ses crypto-monnaies en transférant un partie de ses fonds sur un cold storage

Les critères d’investissement

Jens Helbig partage ensuite plusieurs critères d’investissement. Il s’agit des caractéristiques que doit posséder la crypto-monnaies ou la société sous-jacente dans laquelle on investit.

- Se démarquer avec les éléments distinctifs avantageux.

- Avoir un contrôle sur la masse monétaire de sa monnaie

- Détenir une spécificité technique que n’a pas la concurrence (ex : Décentralisation, évolutivité des transactions…)

- Proposer un produit fonctionnel

- Partager des informations sur l’équipe et le fondateur derrière le projet

- Posséder une communauté

- Avoir établi des partenariats avec d’autres sociétés

La gestion de l’imposition

Depuis 2019, les plus-values sont taxées au taux unique de 30 % (prélèvements sociaux inclus). De plus, les moins values sont déductibles.

A noter également, il existe une exonération si la somme globale des cessions (la plus-value) est inférieure ou égale à 305 €.

Jens Helbig conseille d’utiliser l’outil cryptio.co pour gérer son portefeuille et obtenir un rapport fiscal.

La stratégie d’investissement

En parallèle, voici quelques conseils prodigués par Jens Helbig:

- Investir 5 à 15 % de son patrimoine dans les crypto-monnaies.

- Ne jamais investir de l’argent dont on pourrait avoir besoin dans les cinq prochaines années.

- Investir progressivement son capital (par exemple tous les mois) afin de “moyenner” le prix d’achat.

- Choisir son horizon de placement :

- trader = investir sur le court, ce qui nécessite un fort investissement en temps

- holder = investir sur le long terme

Trois méthodes d’investissement

Jens Helbig propose aussi trois méthodes d’investissement

- Investir dans très peu de crypto-monnaies . Ex : le bitcoin + éthérum

- investir dans des centaines de crypto-monnaies.

- s’informer et investir de manière sélective. C’est la stratégie de l’auteur. En plus du Bitcoin et de l’Ethereum, il a investi dans les 10 crypto-monnaies :

- IOTA

- Litecoin

- Ripple

- NEO

- Waltonchain

- TenX

- DASH

- Stellar

- VeChain

- BitShares

Cinq règles d’or

En fin de chapitre, Jens Helbig liste ses cinq règles d’or

- Acheter les rumeurs, vendre les faits !

- Investir dans des crypto-monnaies que l’on connait bien !

- Diversification et concentration !

- Se méfier des arnaques !

- Prendre soin de son argent !

Pour conclure, je vais reprendre le point de vue de Jens Helbig :

La technologie blockchain et les crypto-monnaies sont probablement le plus grand bouleversement depuis l’invention d’Internet.

_______________

Lien affilié Amazon : De la blockchain à crypto-investisseur – Jens Helbig

Fiche de lecture

_______________

Retour sur la page du projet P04 – Résumés de livre