Jérémy Pajot se définit comme un investisseur. Dans son livre, l’investisseur moderne (lien affilié), il partage ses conseils pour investir son argent dans différentes typologies d’actifs tout en maîtrisant les risques associés.

Jérémy Pajot se définit comme un investisseur. Dans son livre, l’investisseur moderne (lien affilié), il partage ses conseils pour investir son argent dans différentes typologies d’actifs tout en maîtrisant les risques associés.

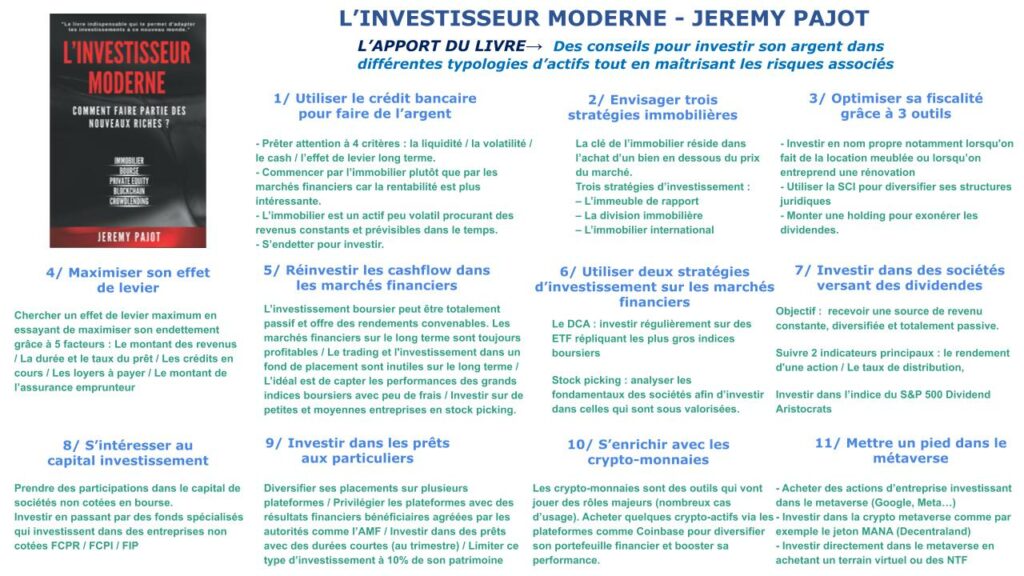

L’ouvrage se découpe en 11 chapitres qui présentent trois grands types d’investissements: l’immobilier, les marchés financiers et la finance alternative

- Le parcours de l’auteur

- Utiliser le crédit bancaire pour faire de l’argent

- Envisager trois stratégies immobilières à haut rendement

- Optimiser sa fiscalité grâce à trois outils

- Maximiser son effet de levier

- Réinvestir les cashflow dans les marchés financiers

- Utiliser deux stratégies d’investissement sur les marchés financiers

- Investir dans des sociétés versant des dividendes

- S’intéresser au capital investissement

- Investir dans les prêts aux particuliers

- S’enrichir avec les crypto-monnaies

- Mettre un pied dans le métaverse

Pour cette synthèse, découvrons les outils et principes que l’auteur aborde. C’est parti !

Vidéo

Podcast

Fiche de lecture

Le parcours de l’auteur

Durant son adolescence, Jérémy Pajot joue au PSG dans les équipes de jeunes, mais à cause de nombreuses blessures, il ne parvient pas à percer dans le football.

Il devient alors agent hospitalier de nuit dans une maison de retraite payé 1200€ nets par mois. Selon ses termes, ce travail l’a sauvé car il lui a permis de rencontrer l’ennui. Grâce à cette expérience, il définit deux objectifs de vie qui se résument en deux mots : autonomie et liberté.

Il constate que le salariat est un frein à cette philosophie et se promet d’être salarié seulement provisoirement. Il remarque aussi que la majorité des gens vendent leur temps contre de l’argent à des tarifs différents. Les différences de revenus s’expliquent en partie par le niveau d’étude.

Il décide donc de passer son baccalauréat en candidat libre, puis il s’inscrit à un cursus d’économie et gestion à l’université. Il décroche ensuite une place au magistère de finance de la Sorbonne.

Suite à l’obtention de son diplôme, il enchaîne plusieurs emplois et passe d’un salaire de 2200€ nets en 2011, à 3900€ nets en 2019 avant de mettre fin au salariat.

Il se dédie ensuite à ses investissements notamment en bourse et immobilier afin de devenir autonome et libre.

Aversion aux risques et horizon de placement

A ce propos, Jérémy Pajot présente les différents profils d’investisseurs. De son point de vue, il y a :

- L’investisseur prudent qui désire garantir son capital

- L’investisseur modéré qui est prêt à perdre au maximum 2 à 3% de son capital

- L’investisseur équilibré qui assume une perte de 10 à 15%

- L’investisseur dynamique qui est prêt à perdre 20 à 40%

- L’investisseur ambitieux qui peut prendre un risque de plus de 50%

De son côté l’auteur se considère comme un investisseur prudent car il n’est pas prêt à risquer plus de 15% de son capital.

En parallèle, il convient de s’intéresser à l’horizon de placement. Il y en a trois :

- Le court terme : investir sur une durée de placement inférieure à trois an

- Le moyen terme : investir sur une durée comprise entre trois et huit ans.

La clé de l’investissement consiste à trouver un équilibre afin de placer son argent de manière à pouvoir envisager un avenir radieux sans impacter mentalement sa vie présente.

1/ Utiliser le crédit bancaire pour faire de l’argent

L’auteur liste les 4 critères clé d’investissement :

- La liquidité ( = la rapidité de la transaction) : investir dans des actifs qui peuvent être achetés ou vendus du jour au lendemain sans problème

- La volatilité (= la variation du cours de l’actif) : porter attention aux risques de changement rapide des prix

- Le cash : investir sur des actifs qui génèrent ou généreront des liquidités

- L’effet de levier long terme : emprunter l’argent de la banque pour l’investir et générer du cash sur plusieurs dizaines d’années.

Jérémy Pajot recommande de commencer par l’immobilier plutôt que par les marchés financiers. Car si l’on s’intéresse à la rentabilité de ces actifs, l’immobilier offre une rentabilité de plus de 300 % alors que la bourse apporte un rendement de 10%

- IMMOBILIER : 10.000 (loyers perçus) / 3.000 € (apport) *100 = 333%

- BOURSE = 300 € (plus value) / 3000 € (apport) *100 = 10%

De plus, on peut noter que l’immobilier est un actif peu volatil procurant des revenus constants et prévisibles dans le temps. Investir dans cet actif avec un emprunt bancaire est idéal pour se créer des revenus rapidement avec un risque maîtrisé.

A ce titre, il faut voir une dette comme un moyen d’acheter de futurs revenus. Actuellement la souscription à un prêt immobilier est une superbe opportunité grâce à la faiblesse des taux d’intérêts et à l’inflation.

Notons qu’il est indispensable de maîtriser ses finances personnelles pour pouvoir souscrire à un prêt immobilier.

2/ Envisager trois stratégies immobilières à haut rendement

En règle générale, il faut considérer que la clé de l’immobilier réside dans l’achat d’un bien en dessous du prix du marché. A ce propos, on peut noter trois choses :

- Plus la surface est grande, plus le prix au m ² est bon marché.

- Plus le bien est en mauvais état, plus le prix au m ² après rénovation est intéressant.

- Plus l’emplacement est demandé par les locataires et plus il est ignoré des investisseurs, mieux c’est

Les trois stratégies d’investissement dans l’immobilier présentées par l’auteur sont :

- L’immeuble de rapport. Pour plusieurs raisons :

- Éviter la concurrence avec les familles et les primo-accédants qui font monter les prix

- Acheter en lot

- Économiser ses coûts avec le syndic de copropriété

- Centraliser la gestion locative

- Limiter le risque de vacance locative

- La division immobilière. Elle consiste à découper un bien en plusieurs lots. Cela permet par exemple d’acheter sa résidence principale à travers son projet d’investissement.

- L’immobilier international pour des raisons de rentabilité, de diversification et d’effet de levier international.

3/ Optimiser sa fiscalité grâce à 3 outils

Il existe des dispositifs fiscaux permettant de limiter fortement ses impôts. Sans trop rentrer dans les détails, voici un aperçu des solutions fiscales présentées :

- Investir en nom propre notamment lorsqu’on fait de la location meublée ou lorsqu’on entreprend une rénovation. Il vaut mieux privilégier le régime réel sauf si les charges sont inférieures à l’abattement prévu dans le régime micro bic.

- Utiliser la SCI (société civile immobilière) pour diversifier ses structures juridiques

- Monter une holding pour exonérer les dividendes.

4/ Maximiser son effet de levier

Comme nous l’avons vu précédemment, l’avantage principal de l’investissement immobilier est l’effet de levier.

Le montant de l’emprunt est fixé à un taux maximum d’endettement de 35%. Le montant à emprunter dépend donc des variables suivantes :

- Les revenus

- La durée et le taux du prêt

- Les crédits en cours

- Les loyers à payer

- Le montant de l’assurance emprunteur

L’auteur conseille de chercher un effet de levier maximum en essayant de maximiser son endettement grâce à ces 5 facteurs

5/ Réinvestir ses cashflow dans les marchés financiers

L’auteur partage plusieurs enseignements sur la bourse :

- L’investissement boursier peut être totalement passif et offre des rendements convenables

- Les marchés financiers sur le long terme sont toujours profitables

- Le trading et l’investissement dans un fond de placement sont inutiles sur le long terme car les marchés semblent efficients

- L’idéal est de capter les performances des grands indices boursiers avec peu de frais.

- Toutefois, il peut aussi être judicieux d’investir sur de petites et moyennes entreprises en stock picking.

6/ Utiliser deux stratégies d’investissement sur les marchés financiers

La première stratégie passive est le DCA (dollars cost averaging). L’idée est d’investir régulièrement sur des ETF répliquant les plus gros indices boursiers, de préférence sur les marchés efficients en tendance haussière. Cela permet de lisser la volatilité des marchés en rentrant progressivement.

La seconde stratégie est appelée stock picking. L’objectif est d’analyser les fondamentaux des sociétés afin d’investir dans celles qui sont sous valorisées. Pour cela, l’auteur s’attache à quatre ratios :

- Le beta pour évaluer le risque avant une prise de position

- Le Price Earning Ratio (PER) pour analyser le prix d’une action au regard des résultats de la société

- Le rendement d’une action

- Le ratio cours sur actif net : PBR (Price to book ratio) pour connaître le rapport entre le prix du marché et la valeur comptable de la société

En tout cas, il est préférable d’intégrer son portefeuille d’actions dans un dispositif fiscal comme le PEA (Plan épargne action).

7/ Investir dans des sociétés versant des dividendes

En complément, il est judicieux de trouver des sociétés qui proposent des rendements assez élevés en termes de versement de dividendes et qui possèdent la capacité de continuer à en verser. Le but de cet investissement est de recevoir une source de revenu constante, diversifiée et totalement passive.

Il y a deux principaux indicateurs pour sélectionner ses entreprises à dividende

- Le rendement d’une action : Rendement brut annuel = Dividende de l’exercice / Cours de l’action

- Le taux de distribution, c’est-à-dire la part de dividende versé aux actionnaires par rapport au bénéfice

On peut noter qu’il existe l’indice du S&P 500 Dividend Aristocrats qui réplique la performance des grandes sociétés américaines ayant augmenté leurs dividendes chaque année au cours des 25 dernières années consécutives ( McDonald’s, Pepsico, Coca Cola…).

8/ S’intéresser au capital investissement

Le Private Equity a comme objectif de prendre des participations dans le capital de sociétés non cotées en bourse. L’avantage est que le rendement est généralement très élevé, mais l’investissement est illiquide et plus risqué.

Il existe trois phases d’investissement que chaque entreprise traverse durant son cycle de vie primaire.

- La phase d’amorçage qui correspond à la mise en pratique du projet

- La phase de création correspondant aux premiers développements.

- Le capital-développement qui consiste à développer le projet jusqu’à sa pleine maturité

La méthode la plus facile pour investir est de passer par des fonds spécialisés qui investissent dans des entreprises non cotées (les FCPR = fonds communs de placement à risque / les FCPI = fonds communs de placement dans l’innovation / les FIP = fonds d’investissement de proximité).

9/ Investir dans les prêts aux particuliers

Le peer to peer est un marché où un investisseur prête de l’argent à un emprunteur (particulier ou entreprise) sans intermédiaire bancaire. Le prêteur se rémunère grâce aux intérêts de l’emprunt.

Voici quelques conseils prodigués par l’auteur

- Diversifier ses placements sur plusieurs plateformes

- Privilégier les plateformes avec des résultats financiers bénéficiaires, agréées par les autorités comme l’AMF

- Investir dans des prêts avec des durées courtes (un trimestre) afin de pouvoir arbitrer son portefeuille rapidement en cas de bouleversement géopolitique ou macroéconomique.

- Limiter ce type d’investissement à 10% de son patrimoine maximum

10/ S’enrichir avec les crypto-monnaies

Les crypto-monnaies sont des outils qui vont jouer des rôles majeurs dans les années futures. L’industrie de la blockchain et des crypto-monnaies offrent de multiples cas d’usage. L’auteur s’attarde sur le plus célèbre des projets blockchain : Bitcoin. Pour citer ses termes : « Le Bitcoin permet de faire des transactions sur Internet ainsi que de sécuriser soi-même son patrimoine. Le modèle même de Bitcoin en fait une réserve de valeur, puisque le nombre de bitcoins est fini et connu, de manière transparente (21 millions). »

Le point de vue de l’auteur est qu’un investisseur moderne doit se pencher sur le cas des crypto-monnaies. Acheter quelques crypto-actifs via les plateformes comme Coinbase est une stratégie intéressante pour diversifier son portefeuille financier et booster sa performance.

11/ Mettre un pied dans le métaverse

Le metaverse fait référence à un monde virtuel en 3D qui intègre divers éléments de réalité augmentée, de médias sociaux, de réalité virtuelle et d’applications blockchain.

Il y a 3 principales façons d’investir dans le Metaverse.

- Acheter des actions d’entreprise investissant dans ce secteur comme Google, Microsoft, Meta…

- Investir dans la crypto metaverse comme par exemple le jeton MANA du monde virtuel Decentraland

- Investir directement dans le metaverse en achetant un terrain virtuel ou des NFT

Attention, l’auteur précise que ce dernier type d’investissement est risqué car il s’agit d’une nouvelle industrie émergente. Toutefois, la force de l’investisseur moderne est de toujours rester curieux, attentif et à l’écoute de tout ce qui se fait dans le monde de l’investissement.

_______________

Lien affilié Amazon : L’investisseur moderne – Jeremy Pajot

Pour télécharger la fiche de lecture

_______________

Retour sur la page du projet P04 – Résumés de livre

L’investissement est un sujet vaste. Mais l’auteur semble faire un tour de ce que l’on peut faire. Même s’il en oublie de nombreux. Merci pour ce résumé